El regulador sectorial de las telecomunicaciones, la CNMC, en una resolución fechada el pasado 11 de julio -publicada en el BOE del 24 de junio-, ha puesto fecha al fin del mercado regulado de telefonía fija (en puridad, mercados de acceso y originación de llamadas en redes fijas [mercado 2/2007] y mercado de segmentos troncales de líneas arrendadas al por mayor [mercado 14/2003]), librando a Telefónica de las obligaciones que venía teniendo ambas materias.

Mas allá del alcance mediático de la noticia y de su oportunidad (la fusión de Orange y MásMóvil en MásOrange crea un nuevo dominador sectorial) desde UGT queremos realizar una reflexión sobre el largo camino que hemos recorrido para llegar a este punto.

El proceso de liberalización de los mercados de telecomunicaciones empezó a finales de la década de los 80 del siglo pasado, sustanciándose en 1998, en el denominado “Nuevo marco para los servicios de comunicaciones electrónicas”. El objetivo declarado de aquel cambio era la “introducción de la competencia en el sector de las telecomunicaciones”, pasando de un modelo monopolístico a otro de libre competencia. La sola idea de haber tardado la friolera de 27 años da una idea del fracaso regulatorio y legislativo: que para alcanzar el reto primigenio se llegue a tardar casi tres décadas habla bien a las claras de la incapacidad de muchos.

La segunda cuestión debería centrarse en qué se liberaliza realmente, dentro de un marco temporal. Si hubiésemos dicho que se liberaliza la telefonía fija hace 20 años, podríamos afirmar que estábamos ante un hecho disruptivo y de gran calado. Hoy, no hay nada de eso.

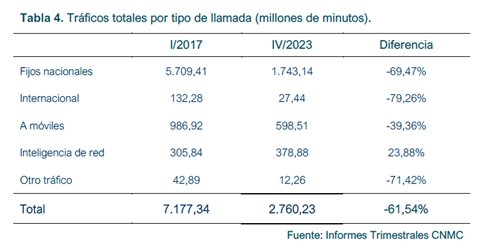

Hace solo unos años, el número de hogares sin telefonía fija era muy reducido. En 2023 se acercaba al 30%. Cualquiera puede alegar que la universalización de la telefonía móvil tiene mucho que ver…pero es que el índice de penetración del móvil en España ya superaba el 89 por 100 de la población en 2004 (datos del informe anual de la CMT y del Panel de Hogares de la CNMC). El tráfico es otro indicador muy revelador: se registra un descenso de más del 60% en apenas un lustro:

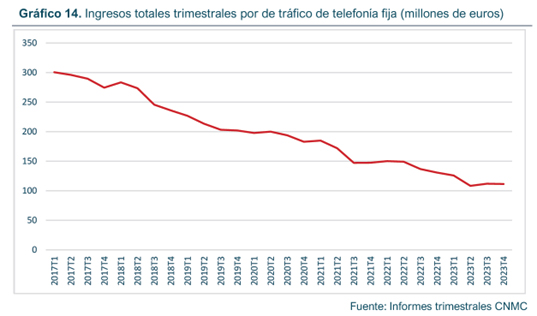

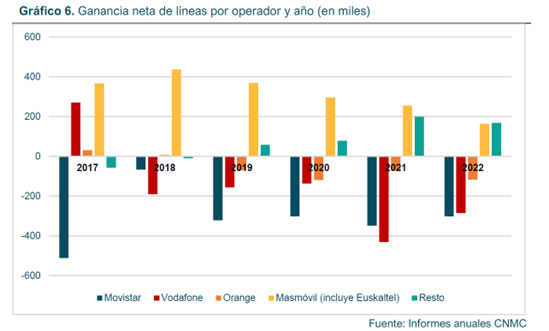

Y finalmente, están dos métricas fundamentales: los ingresos, que se han reducido a la mitad en el mismo periodo de tiempo y las dinámicas de competencia, en donde ya solo las ofertas lowcost son capaces de sobrevivir:

La CNMC plantea la necesidad de regular (o no) este mercado en función de tres premisas:

- a) La presencia de barreras de entrada, importantes y no transitorias, de tipo estructural, jurídico o reglamentario. Dado el carácter dinámico y el funcionamiento de los mercados de comunicaciones electrónicas, es preciso, a la hora de efectuar un análisis prospectivo para identificar los mercados pertinentes con vistas a una posible regulación ex ante, tomar también en consideración las posibilidades de superar los obstáculos que dificultan el acceso dentro del horizonte pertinente.

- b) Una estructura del mercado que no tiende hacia una competencia efectiva dentro del horizonte temporal pertinente, teniendo en cuenta el grado de competencia basada en la infraestructura y de otro tipo detrás de las barreras de entrada. La aplicación de este criterio implica el examen de la situación de la competencia basada en infraestructuras o de otro tipo que subyace a los obstáculos al acceso.

- c) El hecho de que la legislación en materia de competencia por sí sola resulte insuficiente para abordar adecuadamente la(s) deficiencia(s) detectada(s).

En base a su análisis, el regulador ha determinado que ya no se cumple el primer criterio, es decir que no se detecta la presencia de barreras de entrada de tipo estructural o legal…

Es difícil de digerir que la causa sea esta, o que se confirme tal causa en 2024, con efectos a 2025. La ausencia de barreras de entrada al mercado de telefonía fija era al evidente desde hace ya mucho tiempo. La prueba está en las decenas de marcas y OMV que ofertan estos servicios y la inexistencia de conflictividad sobre la materia desde hace ya muchos ejercicios contables.

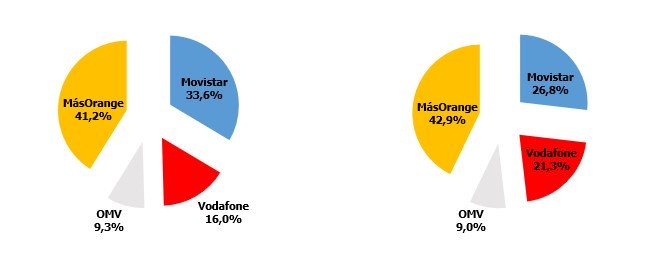

Otra de los argumentos mas reiterados para no desregularizar este mercado era la “enorme” cuota de mercado de Telefónica. Pues bien, en 2023 se cifraba en un 41,8%. De nuevo, se hace difícil entender por qué un 42% de cuota es “admisible” y el 47% de 2017, no. Sin olvidar que la nueva MásOrange acumula un 35% de cuota en estos momentos o que la propia MásOrange supera el 41% de cuota en otras líneas de negocio (ver gráficos más adelante).

En resumidas cuentas, si bien es para congratularse que – ¡al fin!- en 2025 tengamos un mercado tradicional desregulado, el proceso arroja muchas dudas sobre la tardanza en resolverse y nos presenta aun más incertidumbres sobre cómo se acometerá dicha desregularización en otros segmentos. La telefonía móvil o la banda ancha fija, donde tenemos más de cien marcas en liza competitiva y unas cuotas de mercado mucho más parejas que en la telefonía fija (ver gráficos a continuación) deberían ser las próximas, aunque quizás aun nos toque esperar otro par de décadas.

Cuota de mercado BAF, mayo 2024 Cuota de mercado telefonía móvil, mayo 2024