Comenzamos este año 2019 con una nueva forma de analizar los informes mensuales que publica la CNMC. La complejidad, profundidad y variantes que presentan las estadísticas que periódicamente publica el regulador, reclaman un estudio mucho más exhaustivo y personalizado, que intente alegarse de los clásicos corta y pega y de las lecturas puramente corporativas. Iniciamos así una nueva andadura en la que vamos a examinar estos datos mensuales bajo una perspectiva neutral desde un visto de vista empresarial, pero con una clara vocación sindical. En resumen, queremos analizar, mes a mes, cómo el comportamiento del Sector afecta a los intereses de los trabajadores y trabajadoras de todas las operadoras.

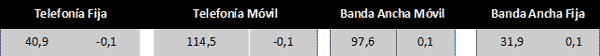

En general, todas las líneas de negocio presentan robustas líneas de crecimiento. Sin duda, el sector goza de buena salud. Si los crecimientos interanuales en todos los segmentos crecen por encima del 2,5%, con alguno cerca del 4% (banda ancha móvil), no se puede afirmar otra cosa. Aunque se debe matizar que, en algunas líneas de negocio, dicho crecimiento entre diciembre y enero ha sido casi nulo (Banda Ancha Fija solo un 15).

Como siempre, la cuestión estriba en si este crecimiento es para todos los operadores y está medianamente repartido. Aquí la respuesta es claramente negativa. El crecimiento tiene, prácticamente, un solo nombre: MásMóvil. que crece en todas las líneas de negocio, llegando a arrasar en alguna. En el otro extremo, Telefónica y Orange han tenido un mal mes. Vodafone parece se recupera, aunque con altibajos. Las OMV, que recordemos no computan ni a MásMóvil (ni a sus filiales, Lebara, Yoigo, Pepephone, etc) ni a las segundas y terceras marcas de Movistar, Orange y Vodafone (Lowi, O2, Jazztel, etc) ya no crecen, obviamente como antes, pero aún tienen pequeñas marcas con mucho vigor. A pesar de que la CNMC no desglosa los datos de estas marcas, los últimos resultados presentados por Digi España demuestran un gran potencial. Finalmente, tenemos a Euskatel, que en su “modestia” territorial, sigue creciendo, a pasos cortos, pero por ahora, sin cese.

Mercado de banda ancha fija

1. Comportamiento mensual BAF

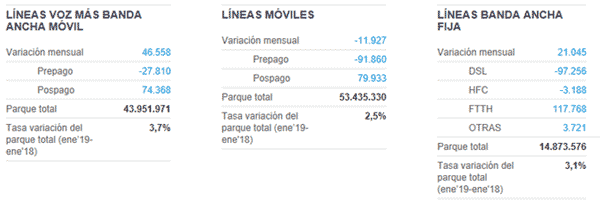

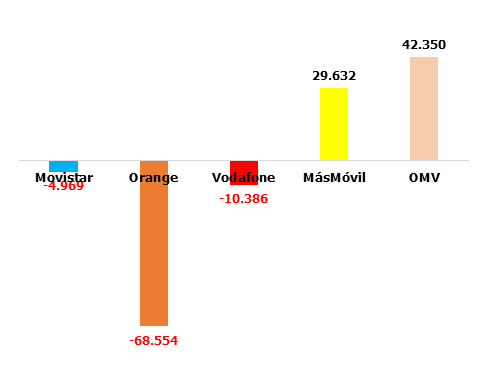

Si se observa la siguiente gráfica, se puede concluir que casi todas las bajas de Telefónica y Orange son recogidas por MásMóvil, así como casi todo el crecimiento orgánico intermensual (un pírrico 0,1%).

Los efectos de esta migración y de la poca capacidad de Telefónica y Orange para captar nuevos clientes puros, les hace perder tanto cuota como parque (gráfica siguiente):

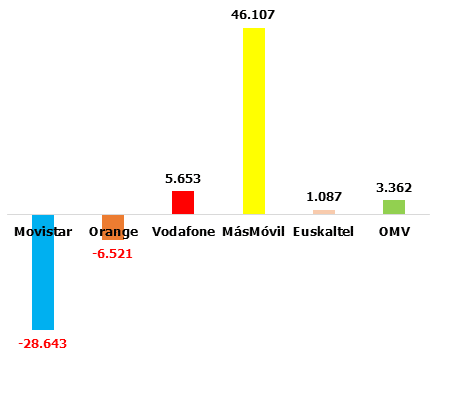

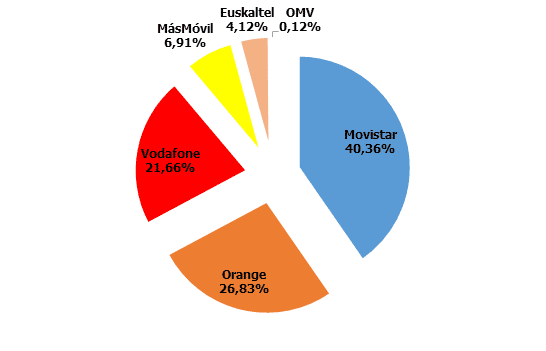

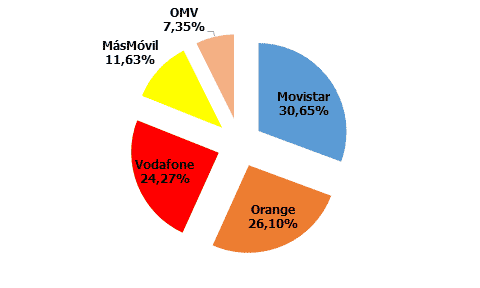

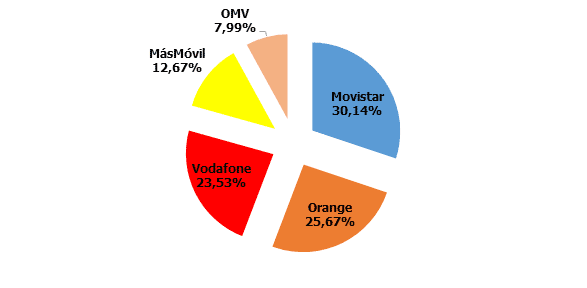

El mercado sigue dominado por Movistar, con un 40% de cuota, seguido de Orange y Vodafone (+5,2 a favor del primero) y una MásMóvil que superará el 7% el mes que viene (un 3,8% en enero de 2018, prácticamente doblando sus dígitos:

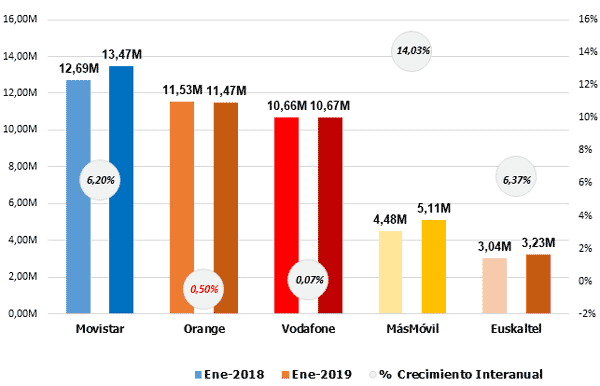

2. Comportamiento anual BAF

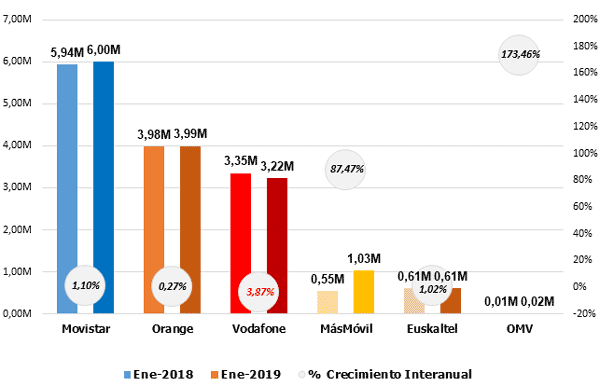

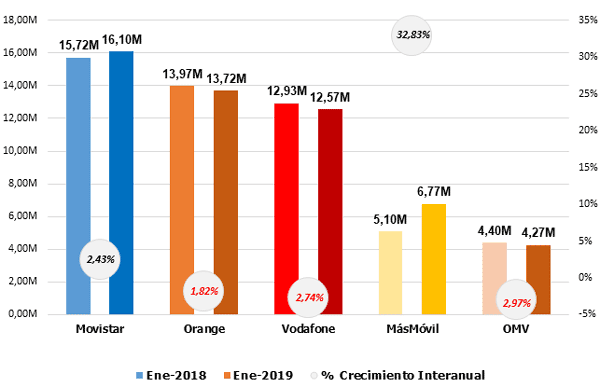

Como puede verse en la siguiente gráfica, OMV y MásMóvil logran unos crecimientos interanuales que duplican su parque de clientes. Telefónica, Orange y Euskatel, mejoran a ritmos muy suaves, mientras que Vodafone es la única que pierde: -3,9% en un año.

3. Tecnologías

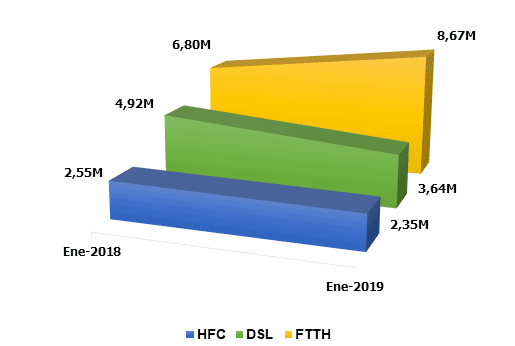

El cable HFC vuelve a mostrarse muy inestable, perdiendo 3.200 líneas este mes, lo acentúa su descenso interanual. El comportamiento de FTTH y ADSL en pleno trasvase en claramente visible en la siguiente gráfica:

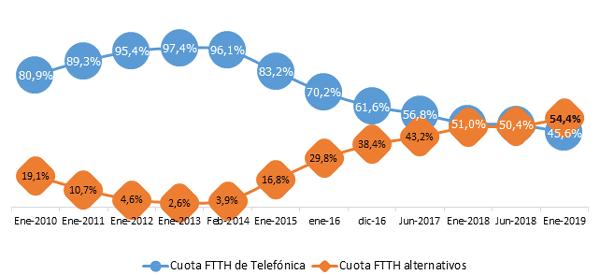

Sobre el FTTH, desde junio de 2018, la cuota de fibra óptica de los operadores alternativos ha superado a la de Telefónica, con una clara tendencia a distanciarse a favor de estos últimos:

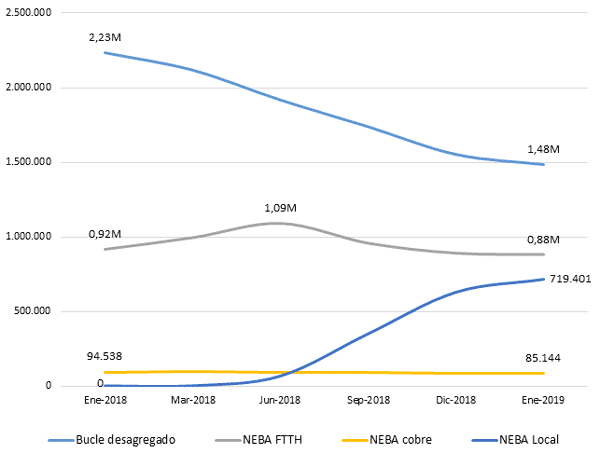

4. BAF mayorista

La puesta en servicio del NEBA local1https://www.cnmc.es/expedientes/ofedtsa00516 en 2018 ha disparado su uso por parte de los operadores, en detrimento del clásico bucle desagregado de cobre e incluso del NEBA fibra2https//www.cnmc.es/node/368451 , hasta el punto de que la tipología local está a punto de superar al modo fibra. El NEBA cobre se mantiene, aunque en descenso paulatino:

Mercado de telefonía móvil

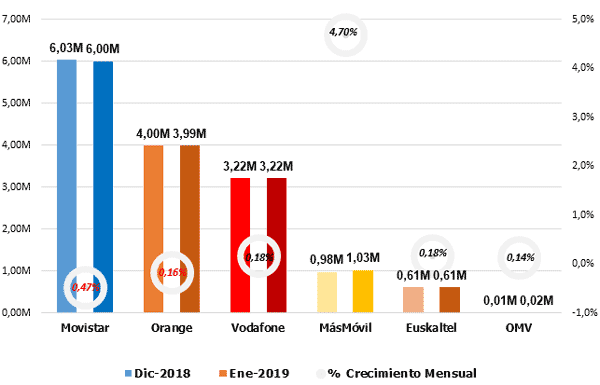

1. Comportamiento mensual BAM

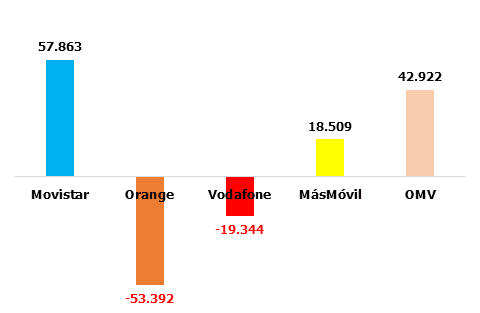

La Banda Ancha Móvil (BAM) ha supuesto malas noticias para Orange y Vodafone, especialmente para la primera, que tiene uno de los peores meses que se recuerdan, y magníficas para Movistar, que acapara la mayoría de las ganancias. MásMóvil, de forma más moderada que en otros segmentos. Destacan las OMV, que aún mantienen mucha pujanza en este nicho de mercado:

En términos de cuotas de mercado, las tres principales operadoras se mueven en cifras muy parejas (un 6% de margen máximo), con una MásMóvil que reparte su mercado potencial con las OMV:

2. Comportamiento anual BAM

La línea de negocio de la BAM es sensiblemente diferente a la BAF. La tendencia de crecimiento de MásMóvil es más modesta, al repartirse con las OMV y con una exitosa Movistar. Vodafone y Orange bosquejan movimientos planos.

3. Comportamiento mensual telefonía móvil vocal

Sin duda, el mercado más saturado y con mayor representatividad de los operadores más pequeños. De hecho, las tres principales operadoras retroceden (con malísimos resultados para Orange) y marcado protagonismo de las OMV. Las cuotas de mercado son casi idénticas al mercado de banda ancha móvil, lo que habla bien a las claras de su vinculación contractual a la hora de trazar portabilidades y altas:

4. Comportamiento anual telefonía móvil

El mes de enero es poco representativo de la tendencia interanual, con unas OMV perdiendo un 3% interanual y con Movistar ganando casi lo mismo. MásMóvil no pierde protagonismo nunca y sube un estratosférico 33% entre enero de 2018 y 2019. Orange y Vodafone, sencillamente, mal:

Mercado de Telefonía Fija

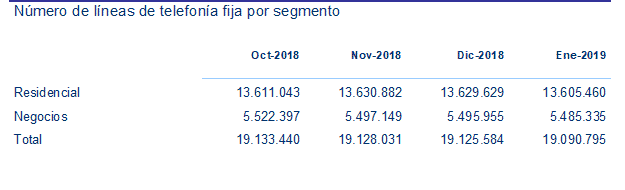

El habitual patito feo, al cada vez representar menor impacto en los ingresos, sigue además de capa caída, con casi 35.000 líneas menos, de las que 25.000 se han perdido en el mercado residencial y las restantes 10.000 en el de Negocios.

Penetración de servicios

Líneas por cada 100/habitantes y Variación mensual